השנה האחרונה (2022) התחילה כשהריביות של המשכנתאות היו בשפל היסטורי, עם ביקוש גבוה בשוק הנדל"ן ועם נתונים שוברי שיאים בעולם המשכנתאות, מצב שנבע בעיקר מכך שריבית בנק ישראל הייתה נמוכה ורבים ראו זאת כהזדמנות לגיוס כסף זול. יחד עם זאת, ככל שעלויות המחיה הלכו והאמירו ניתן היה להבין שצפויות להגיע עליות משמעותיות בריבית בנק ישראל.

הסנונית הראשונה של עליית הריביות

בתחילה ניתן היה להבחין בעלייה במסלולים של הריביות הקבועות והמשתנות על בסיס עוגן אג"ח שנבעה מההבנה שעליית ריבית בנק ישראל מעבר לפינה, כאשר בהמשך, בחודש אפריל 2022 נגיד הבנק המרכזי הכריז על עלייה ראשונה של הריבית ב-0.25%. למרות זאת, לא נראה שינוי כלשהו בביקושים וכך גם בעליות הבאות שהובילו את ריבית בנק ישראל ל-1.25% (אז ריבית הפריים הגיעה ל-2.75%).

בשלב זה ניתן היה לראות כיצד ציבור המשקיעים נסוג כמעט לחלוטין משוק הנדל"ן, עקב עליית מחירי הנדל"ן, תנאי המימון שהתייקרו והמיסוי הגבוה.

חדי העין יכולים להבחין כי מאז חודש אוגוסט 2022 שוק הנדל"ן הגיע לשיווי משקל יחסי. המחירים אמנם עולים אך לא בשיעורים גבוהים כמו קודם, כשבמקביל חלה ירידה בכמות העסקאות שיוצאות לפועל. (בחודש אוקטובר האחרון היו הכי מעט עסקאות מכל חודשי אוקטובר ב-20 שנים האחרונות).

אך גם כאשר פרסומי הלשכה המרכזית לסטטיסטיקה מצביעים על המשך עליית מחירי הנדל"ן, לתחושתינו כאנשי מקצוע שחיים את השטח עליות המחירים נבלמו ויתכן שחלה אפילו ירידה במחירים.

ישנן מספר סיבות להתמתנות המורגשת:

1. המחירים גבוהים מאוד

2. עלויות המחיה שהאמירו מכבידים על משקי הבית תזרימית

3. התייקרות הריביות של המשכנתאות

4. ירידה טבעית בביקושים לאחר תקופה של ביקושי שיא

חוץ מאלה שהחליטו שבמצב השוק כיום הם מעדיפים להימנע מלבצע עסקת נדל"ן, ישנם רבים שנדחקו החוצה מהמשחק ואינם יכולים לרכוש בית נוכח העלייה המשמעותית של החזרי המשכנתא והצורך במשכנתאות גדולות יותר, ממה שהיו צריכים לקחת אם היו מבצעים את העסקה לפני שנתיים.

למשל, משפחה שהכנסתה עומדת על 12 אלף ₪ לחודש יכלה לרכוש לפני שנתיים דירה ב-1.5 מיליון ₪, עם הון עצמי של 500,000 ₪ ומשכנתא בגובה של 1 מיליון ₪, בהחזר חודשי של 4,000 ₪ בפריסה ל-30 שנים.

כעת אותה משפחה תיאלץ לשלם על אותה דירה כ-20%-25% יותר, מה שיגדיל את המשכנתא שלהם ואת החזרי המשכנתא הרבה מעבר להחזר החודשי הריאלי, כך שהם אפילו לא יוכלו לקבל מהבנק משכנתא עקב הרגולציה בתחום.

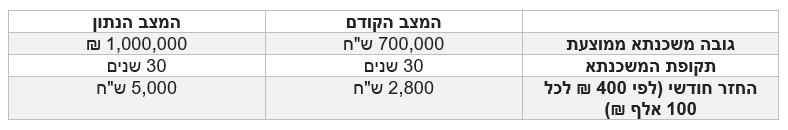

בעשרת החודשים הראשונים של 2022 נלקחו בישראל כ-100 אלף משכנתאות בסכום כולל של למעלה מ-100 מיליארד ₪ וסכום המשכנתא הממוצעת עמד על כ-1 מיליון ₪, פער עצום מגובה המשכנתא הממוצעת בין השנים 2016-2020, שם המשכנתא הממוצעת עמדה על 700 אלף ₪.

מדובר על פער של כ-41% בגובה המשכנתא הממוצעת!

כפי שציינו גם ההחזר החודשי צמח משמעותית כך שאם בתחילת 2022 נוטלי המשכנתאות היו מחזירים לבנק 400-450 ₪ לכל 100,000 ₪ מהמשכנתא בפריסה ל-30 שנים, היום ההחזר החודשי עומד על 500-550 ₪ לכל 100 אלף ₪, שזה גידול של 20% בהחזר החודשי!

בצירוף הגידול בגובה המשכנתא הממוצעת ניתן להסיק שההחזר החודשי עלה בשיעור כולל של פי 1.5 עד פי 2 בממוצע:

נכון להיום לא רק רוכשים חדשים סובלים מהשינויים שחלו בשוק בשנה האחרונה, גם משקי בית שכבר החזיקו במשכנתא נאלצים להתמודד עם החזרי המשכנתא שתפחו במאות ואפילו אלפי שקלים בחודש, תלוי בתמהיל שבחרו בעת נטילת המשכנתא.

האם 2023 תבוא עלינו לטובה?

לפי התרחיש הריאלי ככל הנראה תהיה עלייה נוספת של ריבית בנק ישראל כבר בינואר 2023, בשיעור מוערך של 0.5% ואולי תהיה גם עליה נוספת לאחר מכן, בהתאמה להחלטות הבנק המרכזי בארה"ב, שם ניתן גם כן להבחין בהתמתנות של העלאת הריבית וכמובן בהתאם להצלחה המהלך והשפעתו על הקטנת האינפלציה.

לאחר העליות הצפויות בחודשים הקרובים של ריבית בנק ישראל תיתכן התייצבות על רמת הריביות עד לסוף השנה, בשאיפה שהמהלך יצליח ויוביל לירידת אינפלציה חזרה ליעד המוגדר של 2%-3% בשנה כבר בסוף 2023 ואולי אף בתחילת 2024.

ניתן לומר כי מבחינת שוק הנדל"ן, אם המשק ישאר ברמת צמיחה סבירה, מחירי הנדל"ן ישארו יציבים ונוכל לראות ירידות קלות במחירים וזאת כאשר היקף העסקאות ירד (פחות עסקאות של משקיעים אך עם תנועה של רוכשי נכס ראשון ומשפרי דיור).

לצד כל אלה ישנם קולות הצופים כניסה למיתון, תרחיש שאינו מופרך במצב הנוכחי.

במידה והתחזית הנ"ל תתגשם המשכנתאות יכבידו על הציבור ומשקי בית רבים יקלעו לקשיים תזרימיים וכלכליים משמעותיים. מצב כזה עלול להוביל לירידת מחירי הנדל"ן שתהיה מורגשת יותר.

לבסוף חשוב לומר את האמת והיא שגם אם בטווח הקצר והבינוני נרגיש התמתנות ואף ירידה במחירי הנדל"ן, ללא רפורמה מעמיקה ושינוי פרדיגמה בכל הנוגע להגדלת ההיצע, שוק הנדל"ן ימשיך להתייקר.

למעשה, בטווח הבינוני-ארוך קיים צפי להמשך עליות מחירי הנדל"ן מהסיבות הבאות:

- קצב איטי של התחלות בניה

- עלויות גבוהות של היזמים

- עלויות גבוהות של קרקעות שכבר נרכשו

- עליה בביקוש הקשיח לדירות מגורים עקב גידול טבעי של האוכלוסיה

המציאות הפיננסית היום שונה כמעט בתכלית מהמציאות אליה התרגלנו.

תהליכים גלובליים ואינפלציה בארה"ב ואירופה, עליית ריביות של הבנקים המרכזיים וחוסר יציבות כללית מייצרים חוסר וודאות וקושי להבין לאן אנחנו הולכים.

יחד עם זאת ניתן לקבוע די בבירור שלא נוכל לחזור אחורה לסביבת ריבית אפסית כפי שהייתה בשנים האחרונות וניאלץ להסתגל לשיעורי ריביות גבוהים יותר. סה"כ ברוב שנות הכלכלה המודרנית עמדנו על ריביות בשיעורים של 3%-7% כך שאין זה הדבר הנורא ביותר שיכול לקרות, יחד עם זאת ככל שנקדים להסתגל למצב החדש כך הפעילות הכלכלית תחזור מהר יותר לאיתנה.